监管期货配资 “接班人”难题:巴菲特的选择秘诀

专题:巴菲特2024年股东大会重磅来袭

作者:朱岩梅 领教工坊

导言 :巴菲特选人和选股,其实逻辑是完全一致的:一般不出手,一旦出手后轻易不换手。这就要求他拥有毒辣的选人眼光。选人时,巴菲特会寻找三种特质:诚信、智慧、活力,三者兼具才是一次极棒的招聘。这三点用人原则是不能含糊的,而诚信是前提,优先于所有技能和特质(包括智商!)。

近来,中国领先企业在接班人安排方面问题频发,普通公司的情况更是可想而知。从深层次看,接班人问题其实暴露的是中国公司的治理问题。

01 伯克希尔“秘方”

不久前在伯克希尔公司股东大会上,巴菲特也公布了自己的接班人组合——阿吉特·杰恩、格雷格·阿贝尔。这是两个大众颇为陌生的名字,但如果你觉得他们是巴菲特刚刚选定的,就大错特错了。他们已在伯克希尔公司久经考验,至少在八年前,即2015年,巴菲特就已选定此二人,且在《致股东信》中公布了。

2015年2月28日伯克希尔·哈撒韦《2014致股东信》的第39页中,一篇题为《过去与未来:副董事长致辞——查理·芒格对伯克希尔50年的评论》中写道:

如果巴菲特即将卸任,他的接班人可不是什么“平庸之辈”。我只说说两位:阿吉特·杰恩、格雷格·阿贝尔(就是前面提及的两个名字)。两人的能力久经考验,业绩有目共睹;往小了说,实属“世界一流”,让我说,堪称“世界顶尖”。在一些重要的方面,与巴菲特相比,每位都是更出色的高管。此外,我相信任何一位都不会为别人的天价高薪所动,离开伯克希尔。

为何巴菲特能如此胸有成竹地选定接班人?这背后有什么秘诀?

让我们先来看看芒格亲自的总结:50年来,我亲眼见证了伯克希尔在沃伦·巴菲特的领导下取得的非凡成就。公司创建之初,巴菲特就制定了伯克希尔管理体系和政策(我们统称为“伯克希尔体系”)。我们列举部分特征:

集团公司的绝大多数业务可以由旗下独立的子公司经营,各子公司的首席执行官(CEO)可以拥有极大的自主经营权。

集团公司总部可以仅有一个很简单的办公室,只包括董事长、首席财务官和几名助理。助理主要负责协助首席财务官做审计、内控等事务。

仅有以下少数事务会由伯克希尔的董事长亲自掌管(笔者注:仅此8条):

(1) 负责伯克希尔几乎全部的证券投资,这些投资通常通过旗下的保险公司开展。

(2) 决定所有重要子公司CEO的人选及薪酬,并请每位CEO私下推荐一名接班人,以备不时之需。

(3) 子公司提升竞争优势后所产生的多余现金由他(巴菲特)负责部署投资。理想的部署是用现金去收购新的子公司。

(4) 对任何子公司CEO的见面请求,基本做到有求必应;但几乎不会主动约见。

(5) 每年从一个被动股东的角度出发,撰写一封篇幅较长、逻辑缜密、实用的致股东信,放在年报里同时发布;并在股东大会上花上几个小时亲自解答股东的提问。

(6) 无论在任上还是任下,要在长期有利于客户、股东及其他利益相关者的企业文化中,努力成为典范,且这一文化不受其任期影响。

(7) 首要任务是抽出较多的时间,投入到安静的阅读及思考中,尤其是在必学的领域,做到活到老学到老。

(8) 还要投入大量的时间,饱含热情地赏识他人所取得的成就。

伯克希尔哈撒韦一共有70个业务子公司,36万名员工。但是,在伯克希尔的总部一共只有不足30名员工,包括巴菲特的长期秘书。这70个业务子公司,分布全美各地,各自有一个CEO,这些人都直接向巴菲特汇报工作。

巴菲特对这70位CEO绝对放权,一个都不参与管理,也从不去各个子公司实地考察。他的原则是:既然他选择了这些经理人,就由他们决策。每年见一次,每个月定期文字汇报就可以,他本人去现场视察也毫无帮助。

巴菲特奉行极简和分权的管理风格,他认为最有效、成果最佳的运营方式,往往是让高水平的人在不受约束的情况下工作。“不受约束的工作”,那就要求这人首先得诚信正直。

巴菲特选股、做价值投资的背后,其实是选企业,而选企业的背后是选人。巴菲特以及伯克希尔.哈撒韦的成功,很大程度上归功于选人用人。

02“竞争优势始于你聘用谁”

关于是否让二代接班的问题上,从巴菲特的儿子彼得在《父亲巴菲特教我的事》一书中我们可以看出,股神巴菲特应该从最初就否定了此事。他认为:家庭给了“富二代”豪华的环境,贫乏的人生,他们不是生来嘴里就有金汤匙,而是生来背上就插着金匕首”。因此,沃伦·巴菲特只给了彼得9万美元,并没有考虑过儿子接班。

早在1998年,巴菲特给佛罗里达大学MBA上过一堂商业课。他告诉同学们:竞争优势始于你聘用谁。

在千万名候选人中选接班人,还是在仅有的几个孩子中选接班人?孰优孰劣,这是一道幼儿园数学题。

评估求职者时,巴菲特会寻找三种特质:诚信(Integrity)、智慧(Intelligence)、活力(Energy),三者兼具才是一次极棒的招聘(a great hire)。

这三点用人原则是不能含糊的,而诚信是前提,优先于所有技能和特质(包括智商!)。他说:

如果候选人不具备第一点(Integrity),而具备后两点(Intelligence、Energy),你的好日子就到头了(英文原文:If they don‘t have the first, the latter two will kill you)。如果你得到了一个缺乏诚信正直的人,最好他们既懒惰又愚蠢。

巴菲特坚持:员工犯错误可以,但是一旦是人品问题影响公司的名誉,他将会残酷无情。遇到不诚信的事,巴菲特毫不留情,他常说:“如果你在厨房发现了蟑螂,那就意味着绝对不止一只。”

看一个人是否诚信,尚且需要时间去验证,看一个人是否具备足够智慧去领导一个组织,就需要更长时间了。如果不是通过长期观察和试炼,轻易“点”一个年轻人或随意选一个接班人,简直就像算卦人“相面”,和老虎机上赌博无异。

巴菲特很善长给予信任,但他并不轻信,他说:信任,但要去验证。

巴菲特告诫大家:诚信,对于建立高度信任的团队来说,没有讨价还价的余地。在面试顶级员工时,永远不要忽略这个特质。

03“让优秀球员打满全场”

依照上述三点用人原则,巴菲特一旦选择了一位CEO,基本一用就是几十年。因为巴菲特知道,商业敏锐度必须靠时间来培养,根本无法轻易地传授给年轻人。

巴菲特将篮球名帅约翰·伍登的制胜法,应用到了接班人选择上。

伍登曾是世界上最优秀的篮球教练,他的秘诀之一是采用“非平等主义”的方法。这一招让伍登比从前赢得了更多比赛。

伍登布阵的比赛几乎都是由水平较高的七名球员在打。这七人独享了所有的比赛时间,本就水平高的球员学到了更多,进步更快。伍登直接对其余五个水平较低的球员说:“你们不会得到上场的时间——你们是陪练。”

巴菲特认为,生活就像比赛,也充满了竞争。他要让那些最有能力和最愿意成为“学习机器”的人发挥最大的作用。正如没人愿意在50个轮流做手术的医生中抓阄抽一个来给自己的孩子做脑外科手术,巴菲特也不希望让随意选择的接班人来接管伯克希尔·哈撒韦,他要让最好的“球员”打很长时间的比赛。

巴菲特将伍登制胜法运用得更加出神入化。他还在CEO层面创造强有力的“伍登效应”,将权力和权威集中交给屈指可数的CEO,让他们长期掌管重要的子公司,这些CEO的素质能力和子公司业绩都得到了更快更大的提高。

巴菲特选人和选股,其实逻辑是完全一致的:一般不出手,一旦出手后轻易不换手。巴菲特将精力高度聚焦于少数活动(投资和选人都如此),然后坚持不懈,产生了巨大的“lollapalooza效应”。

这是芒格发明的一个词。“lollapalooza效应”是指两种、三种或四种以上的力量,共同作用于同一方向,你得到的通常不仅是几种力量之和。就像物理学里面的“临界质量”(critical mass),当达到一定程度的质量,就能引发核爆炸。相反,如果没有达到那种质量,将什么也得不到。

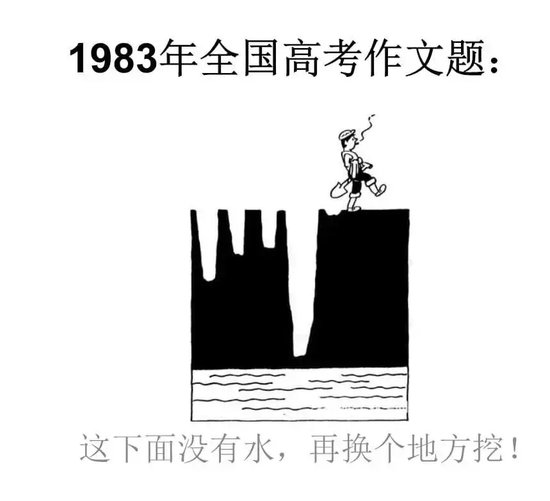

40年前,有道高考命题作文(见下图),道理本是个“常识”,似乎无人不懂。但在生活中,这样的“常识”其实成了“非常识”,“挖井人”比比皆是。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069监管期货配资